根据财税2016年36号文,融资租赁企业在计算融资租赁业务增值税销售额时,借款利息可以作为增值税销售额的抵减项用于抵减向承租人收取租金时应缴纳的增值税。

但是在实务操作过程中,由于各地税务机关对抵税凭证的要求不同,各融资租赁企业报表对于借款利息抵税效应的体现也不尽相同,从而导致在不同区域、经营情况类似的企业财务表现产生一定差异。

针对这一问题,本文通过举例分析了具体原因,并提出应对建议。

一

政策背景及问题提出

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2《营业税改征增值税试点有关事项的规定》销售额的规定:

(1)经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供融资租赁服务,以取得的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息和车辆购置税后的余额为销售额。

(2)经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供融资性售后回租服务,以取得的全部价款和价外费用(不含本金),扣除对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额作为销售额。

融资租赁企业在计算融资租赁业务增值税销售额时,借款利息可以作为增值税销售额的抵减项用于抵减向承租人收取租金时应缴纳的增值税。以融资性售后回租为例,若无该项规定,融资租赁企业向银行每支付100元的银行借款利息,则应计入“主营业务成本”科目100元,现则可少缴纳增值税100/(1+6%)*6%=5.66元,实际计入“主营业务成本”科目的利息支出为100-5.66=94.34元。

但是在实务操作过程中,由于各地税务机关对抵税凭证的要求不同,各融资租赁企业报表对于借款利息抵税效应的体现也不尽相同,从而导致在不同区域、经营情况类似的企业财务表现产生一定差异。实际上,当前常用的会计处理方式往往无法体现会计处理权责发生制的原则,具体原因及应对建议将在下文中做分析说明。

二

现有会计处理方式的报表分析

根据财税2016年36号文的规定:

全部价款和价外费用中扣除的价款,应当取得符合法律、行政法规和国家税务总局规定的有效凭证。否则,不得扣除。上述凭证是指:

(1)支付给境内单位或者个人的款项,以发票为合法有效凭证。

(2)支付给境外单位或者个人的款项,以该单位或者个人的签收单据为合法有效凭证,税务机关对签收单据有疑议的,可以要求其提供境外公证机构的确认证明。

(3)缴纳的税款,以完税凭证为合法有效凭证。

(4)扣除的政府性基金、行政事业性收费或者向政府支付的土地价款,以省级以上(含省级)财政部门监(印)制的财政票据为合法有效凭证。

(5)国家税务总局规定的其他凭证。

由于各地主管税务机关对上述规定的不同解读,借款利息的抵扣凭证目前主要有如下两种:第一种为参照规定(1)认定为取得利息支付的发票,第二种则参照规定(5)认定为取得利息支出的凭证,即付息单。由于取得抵扣凭证的时间不同,就会导致同一会计事项在不同的会计时点进行了反映,以下仍以融资性售后回租为例来分析说明两家融资租赁企业的会计报表:

案例:仍以融资性售后回租业务为例,假设2017年7月起每月末向客户收取含税租赁利息120元,每季末向银行支付含税借款利息100*3=300元。

A企业9月支付利息并于12月向银行取得主管税务机关认定的发票作为借款利息抵税凭证,12月支付的利息发票假设于次年取得。

B企业9月向银行支付利息并于当月取得主管税务机关认定的付息单作为借款利息抵税凭证,12月支付的利息也于当月向银行取得付息单。

按照融资租赁企业的现有的会计处理,分录如下:

(1) 每月根据借款合同按照权责发生制计提利息:

借:主营业务成本100

贷:应付利息100

(2)季末取得抵税结算凭证时,根据36号文抵税规定,进行账务处理:

借:应交税费——应交增值税——营改增抵减的销项税额16.98 [300÷(1+6%)×6%]

贷:主营业务成本16.98

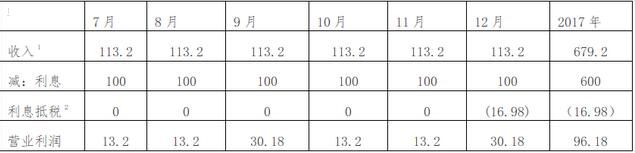

则A企业、B企业2017年的利润表如下:

A企业:

注1:收入为未税收入:120/(1+6%)=113.2

注2:利息抵税=300/(1+6%)*6%=16.98

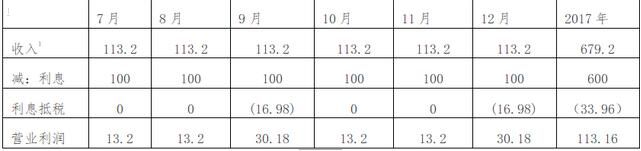

B企业:

从上表可见,虽然A企业和B企业2017年的经营情况完全一致,但是从外部报表使用者来看却会得出不一样的结论:

(1)从总利润来看,B企业的盈利水平好于A企业

(2)从月度损益分析来看,A企业12月的经营情况则好于其他各月,B企业9月和12月的经营情况要好于其他各月。

但是实际情况却是A企业和B企业每月的经营情况完全一致,如此来看,这两家融资租赁企业对借款利息抵税的会计处理并未真实反映企业的经营情况。

三

建议

那么该如何真实反映融资租赁企业借款利息的抵税效应呢,现有会计处理的问题在于每月计提借款利息支出时没有及时在账面反映融资租赁企业因该借款利息相应产生的增值税抵税利益。根据36号文的相关规定,笔者认为在借款利息计提时,会计上从权责发生原则来看相应的抵税效应已经产生,税法上只是未取得主管税务机关认可的税务凭证,当月还不可以抵扣税金而已。这其实是典型的会计和税法之间的时间性差异问题。

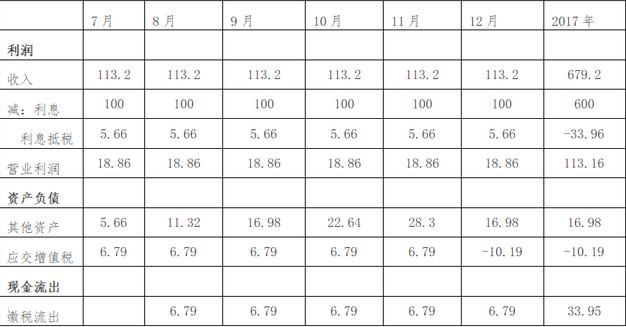

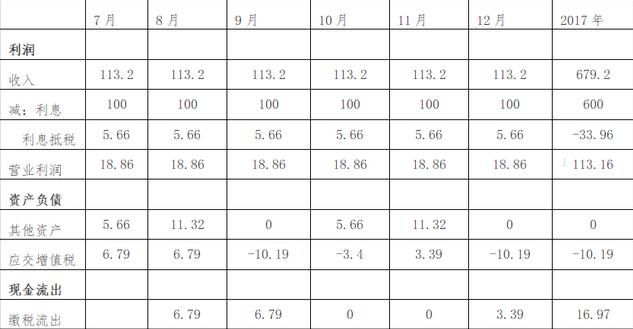

如此我们可以参照核算会计和税法之间所得税差异的资产类会计科目“递延所得税”科目,创建一个增值税的递延税金科目,例如“未实现增值税借款利息抵扣税金”科目,用来核算未来支付的借款利息可抵扣的增值税税额,该科目可于资产负债表日列示于其他资产项目下,具体会计分录如下:

现在我们再来分析A企业和B企业的报表可以发现:

(1)从利润表来看,两家融资租赁公司的各月损益相同,真实反映了两家融资租赁公司的各月经营情况。

(2)从资产负债表来看,A企业期末有其他资产16.98元,主要是由于A企业存在未来取得抵扣凭证后可用于抵扣的“未实现增值税借款利息抵扣税金”资产。

(3) 从现金流量表来看,A企业缴纳的增值税金高于B企业16.98元,主要原因是因为A企业取得主管税所需要的借款利息抵税凭证时间晚于B企业。

综上所述,笔者建议:

对于融资租赁企业,可以创建会计科目“未实现增值税借款利息抵扣税金”用来核算营改增后增值税下会计和税法之间的时间性差异形成的资产,以真实反映融资租赁企业在36号文相关规定下的税务政策利益。

对于主管税务机关,建议统一以借款利息抵税凭证为付息单,以避免融资租赁因为取得抵税凭证时间的不同造成增值税现金流发生的时间不一致的情况。

关于我们 |

服务条款 |

广告服务 |

联系我们 |

免责声明 |

在线留言 |

技术支持

关于我们 |

服务条款 |

广告服务 |

联系我们 |

免责声明 |

在线留言 |

技术支持