根据新华社报道,国务院3月28日召开常务会议,确定深化增值税改革的措施,进一步减轻市场主体税负。会议决定,从2018年5月1日开始,将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%。同时,对装备制造等先进制造业、研发等现代服务业符合条件的企业和电网企业在一定时期内未抵扣完的进项税额予以一次性退还。

目前具体文件尚未发布,融资租赁公司能否享受留抵退税不明确。在此之前,因融资租赁直租利息可抵扣增值税,通过直租融资比银行借款融资具有较大的税收成本优势。5月1日后,如果融资租赁公司不能享受留抵税额退还,将对直租业务产生较大的影响。

承租人直接向供应商采购设备,可一次取得全部设备发票,一部分进项税用于抵扣当期销项税。剩余部分用于抵扣以后业务的销项税。通过融资租赁直租模式,承租人分期取租金发票,分期抵扣销项税。在承租人销项税不多的情况下,5月1日前,不管是“一次取得、分期抵扣”,还是“分期取得,分期抵扣”,两种模式下承租人现金流变化并不明显。

5月1号以后,承租人直接购进设备一次取得的进项税,未使用部分可以申请退还。退还的增值税相当于承租人提前获得该部分的现金流,能在一定程度上减轻承租人的融资成本。

承租人通过直租业务,租赁公司一次取得供应商的全部设备发票,未使用部分当期不能享受留抵税额退还,在租赁公司当期其他项目销项税额不多的情况下,能抵扣的进项税额有限,大量进项税留抵,没有产生现金流效应。而能够享受留抵退税的承租人按期取得租金发票,不能提前获得进项税部分的现金流。这一结果,不管对于承租人还是租赁公司,都是一定程度上的浪费。

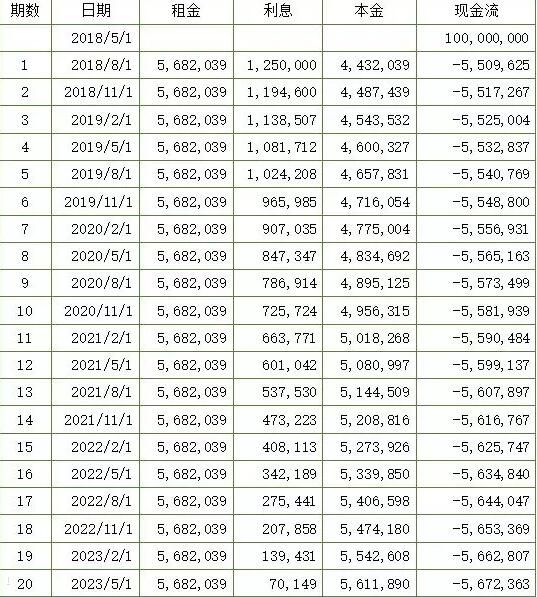

为便于理解,我们举例说明:2018年5月1日,A公司为一装备制造企业,公司拟购买一台生产设备,设备含税价款为10000万元,增值税税率为16%(本次会议没有提到有新动产租赁业务的税率是否调整,根据税收中性原则,有形动产融资租赁的税率有可能调整为16%。为便于比较,我们暂按16%计算)。在资金不足的情况,承租人直接向供应商采购设备,需向银行借款。我们比较银行借款和融资租赁直租两种模式。假设银行借款和融资租赁的融资条件相同,均为按季度等额本息还款,融资利率为5%(季度利率为1.25%),期限为5年,A无其他业务。该笔业务还本付息金额如下表1:

在5月1日前,A公司通过银行借款模式购买设备,因银行借款利息不能抵扣增值税,因此,A公司实际现金流如上表1,公司综合融资成本为5.08%。

如A公司通过融资租赁公司的直租业务购进设备,因直租利息可以抵扣增值税,需要对各期现金流进行一定的修订,实际成本=当期租金-可以抵扣的增值税。考虑增值税后的现金流如表2。此模式下承租人综合融资成本为为4.37%,比银行借款模式低0.72%。

直租模式下还本付息标

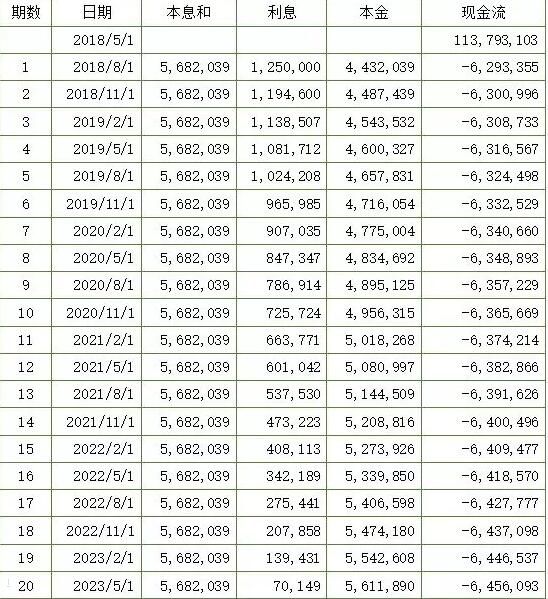

5月1日后,A公司通过银行借款购买设备,在获得银行借款的同时,因购进设备获得的设备进项税未使用部分可申请退税,相当于B公司在期初获得了一笔额外现金流。我们对期初和以后各期现金流进行修订。修订后的还本付息及现金流如表3,此时A公司的综合融资成本从5.08%降到4.46%。此时比直租模式综合成本仅高0.09%,融资租赁的税收成本优势减弱。

5月1日银行借款模式下还本付息明细表

通过上面的比较,我们不难发现,5月1日后,通过融资租赁直租模式的税费成本优势已经很小。

融资租赁是联结资本市场和实体经济的纽带,为解决中小企业无抵押融资发挥了重要作用。如融资租赁公司也可以享受增值税留抵税额退还,则租赁公司可以通过降低利率的办法让渡部分收益给承租人,减少承租人的融资成本,同时保证自身收益不变。

如租赁公司不能享受该优惠,承租人享受融资租赁利息抵扣增值税,就不能留抵退税;享受留抵退税,就不能享受融资租赁利息抵扣增值税,影响政策的执行效果。目前,具体文件尚未正式发布,我们希望国家能够给予融资租赁公司留抵退税的考量,通过融资租赁公司享受优惠,间接减少装备制造等先进企业的融资成本。

关于我们 |

服务条款 |

广告服务 |

联系我们 |

免责声明 |

在线留言 |

技术支持

关于我们 |

服务条款 |

广告服务 |

联系我们 |

免责声明 |

在线留言 |

技术支持