近期财政部会计司发布了《企业会计准则解释第17号》《租赁准则应用案例——卖方兼承租人对包含非取决于指数或比率的可变租赁付款额的售后租回交易的会计处理》(以下简称售后租回交易案例),对售后租回交易构成销售的情况下使用权资产和租赁负债的后续计量要求进行规范。本文结合《企业会计准则第16号——租赁》(以下简称租赁准则)以及上述最新规定,分析了售后租回交易中承租人兼卖方(以下简称承租人)的会计处理。

一、售后租回交易会计处理的最新规定

对于售后租回交易,租赁准则要求企业按照《企业会计准则第14号——收入》(以下简称收入准则)的规定评估其资产转让是否属于销售,并分别资产转让属于销售和资产转让不属于销售两种情形作出相应会计处理规定,但对资产转让属于销售时租回形成的租赁负债的后续计量等未作出具体规定。《企业会计准则解释17号》明确要求企业应当采用一般租赁的后续会计处理方法对售后租回中的使用权资产和租赁负债进行后续计量,并进一步指出,承租人在对售后租回所形成的租赁负债进行后续计量时,确定租赁付款额或变更后租赁付款额的方式不得导致其确认与租回所获得的使用权有关的利得或损失。

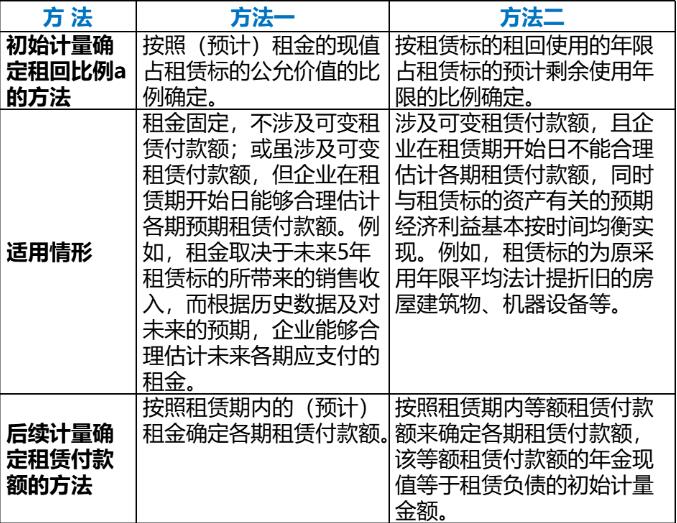

财政部会计司最近发布的售后租回交易案例,对于如何确定租回所保留的权利占比给出了具体的应用指引,该案例指出对于包含非取决于指数或比率的可变租赁付款额的售后租回交易,可以采用在租赁期开始日合理估计的各期预期租赁付款额(包含固定和可变租赁付款额)的现值占转让当日该资产公允价值的比例或者其他合理方法(如按市场租金、租回建筑面积占比、租回期间占比等)确定所保留的权利占比。

最新规定中对于售后租回交易的会计处理规定是假设售后租回交易中的资产转让属于销售,而实务中,对于售后租回交易中的资产转让是否属于销售的判断仍存在难点。如果售后租回交易中的资产转让不属于销售,交易实质为承租人以转让资产作为担保向出租人融入一笔资金,因此承租人不应终止确认被转让资产,而应将收到的转让收入确认为金融负债,并按照《企业会计准则第22号——金融工具确认和计量》对该金融负债进行会计处理,会计处理较为简单。但如果售后租回交易中的资产转让属于销售,会计处理则较为复杂。因此,要对售后租回交易进行正确会计处理的前提是准确判断售后租回交易中的资产转让是否属于销售。

二、售后租回交易中的资产转让是否属于销售的判断

判断售后租回交易中的资产转让是否属于销售,需按照收入准则的规定来判断,也就是判断出租人兼买方(以下简称出租人)是否取得了转让资产的控制权,即资产转让给出租人后,出租人是否有能力主导该资产的使用,并从中获得几乎全部的经济利益。

(一) 承租人是否负有回购义务或享有回购的权利

根据《企业会计准则第14号——收入》第三十八条规定,企业因存在与客户的远期安排而负有回购义务或享有回购权利的,表明客户在销售时点并未取得商品控制权。因此,如果承租人负有回购义务或享有回购权利的,表明该售后租回交易中的资产转让不属于销售,不能按售后租回交易中的资产转让属于销售的情形进行会计处理。对于承租人享有回购权利的,等到期后未行使回购权利的,表明客户已取得商品控制权,再视情况进行后续处理。

(二) 租赁期是否几乎涵盖了资产的剩余使用寿命

如果售后租回交易的租赁期几乎涵盖了资产的剩余使用寿命,表明资产整个剩余使用寿命期间内的主导使用权利仍在承租人手里,出租人并没有能力主导该资产的使用。我们认为,这种情况下,售后租回交易中的资产转让通常不属于销售。同时,在计算租赁期时,需要考虑合同条款中约定的续租选择权和购买选择权。

三、售后租回交易中的资产转让属于销售的会计处理

(一) 企业会计准则相关规定

租赁准则第五十一条规范了售后租回交易中的资产转让属于销售的情况下,使用权资产的初始确认和计量问题。售后租回交易中的资产转让属于销售的,承租人应当按原资产账面价值中与租回获得的使用权有关的部分,计量售后租回所形成的使用权资产,并仅就转让至出租人的权利确认相关利得或损失。

《企业会计准则解释第17号》规范了售后租回交易中的资产转让属于销售的情况下,使用权资产和租赁负债的后续计量问题。售后租回交易中的资产转让属于销售的,在租赁期开始日后,承租人应当按照租赁准则第二十条的规定对售后租回所形成的使用权资产进行后续计量,并按照租赁准则第二十三条至第二十九条的规定对售后租回所形成的租赁负债进行后续计量。承租人在对售后租回所形成的租赁负债进行后续计量时,确定租赁付款额或变更后租赁付款额的方式不得导致其确认与租回所获得的使用权有关的利得或损失。

(二) 交易实质及会计处理分析

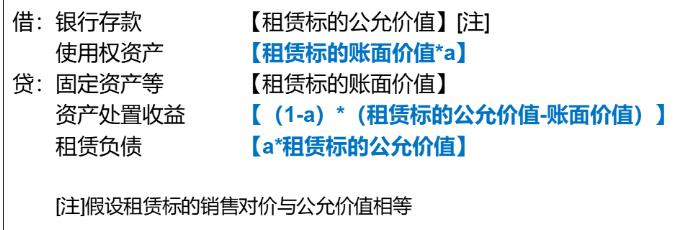

售后租回交易中的资产转让属于销售的,交易实质为承租人将租赁期结束后的剩余寿命期间内使用资产获取经济利益的权利出售给了出租人,而保留了其在租回期间使用该资产的权利。因此,对承租人而言,在售后租回交易中确认的销售利得或损失仅应反映转让给出租人的权利部分。在会计处理上,应将所转让资产的账面价值分成两部分,一部分为租回获得的使用权资产,另一部分则为转让至出租方部分形成的相应资产。租回部分(设比例为a)仍应按照原资产账面价值中与租回获得的使用权有关的部分计量,即该部分资产从固定资产等其他资产转入使用权资产的过程中,不会产生资产处置损益。转让至出租方部分(比例为1-a)作为资产处置处理,涉及资产的终止确认以及资产处置损益的确认,确认的资产处置损益金额为(1-a)*(资产公允价值-账面价值)。

结合上述对交易实质的分析,承租人在租赁期开始日,会计处理分录汇总结果如下:

上述会计处理分录中,重点需要解决的问题是如何确定租回部分的比例a。租赁准则第五十一条和《企业会计准则解释第17号》均未明确如何确定租回部分的比例。结合对租赁准则应用指南和《租赁准则应用案例——卖方兼承租人对包含非取决于指数或比率的可变租赁付款额的售后租回交易的会计处理》相关案例的理解,实务中确定租回比例a可参考的方法有:

当存在可变租赁付款额的情况下,按上述两种方法确定租赁付款额与实际支付金额往往存在差额,对于这两者的差额,准则并未明确规定如何处理,但从《租赁准则应用案例——卖方兼承租人对包含非取决于指数或比率的可变租赁付款额的售后租回交易的会计处理》可知,这两者的差额计入当期损益或者相关资产成本。

关于我们 |

服务条款 |

广告服务 |

联系我们 |

免责声明 |

在线留言 |

技术支持

关于我们 |

服务条款 |

广告服务 |

联系我们 |

免责声明 |

在线留言 |

技术支持